Enews132 個人申報綜合所得稅注意事項

出自KMU e-News

(新頁面: 高雄醫學大學e快報 第132期 會計室 專題 == '''個人申報綜合所得稅注意事項''' == 會計室主任 許芳益 一年一度之個人綜合所得稅報稅季...) |

|||

| 第27行: | 第27行: | ||

另納稅義務可就標準扣除額或列舉扣除額,選擇其一扣除。若選擇舉標準扣除額,納稅義務人為單身者可扣除73,000元;有配偶者扣除146,000元。 惟納稅義務人以列舉扣除額的方式申報較有利時,可選擇列舉扣除額。惟需注意,若未辦理結算申報,或原申報採用標準扣除額,而業經稽徵機關核定應納稅額後,則不可再改適用列舉扣除額的方式。有關列舉扣除額應注意事項如下表: | 另納稅義務可就標準扣除額或列舉扣除額,選擇其一扣除。若選擇舉標準扣除額,納稅義務人為單身者可扣除73,000元;有配偶者扣除146,000元。 惟納稅義務人以列舉扣除額的方式申報較有利時,可選擇列舉扣除額。惟需注意,若未辦理結算申報,或原申報採用標準扣除額,而業經稽徵機關核定應納稅額後,則不可再改適用列舉扣除額的方式。有關列舉扣除額應注意事項如下表: | ||

| - | 項目 內容 注意事項 | + | {|border="1" |

| - | 捐贈 對於教育、文化、公益、慈善機構或團體之捐贈。總額不超過綜合所得總額20%。 | + | |- |

| + | |項目 | ||

| + | |內容 | ||

| + | |注意事項 | ||

| + | |- | ||

| + | |捐贈 | ||

| + | |對於教育、文化、公益、慈善機構或團體之捐贈。總額不超過綜合所得總額20%。 | ||

| + | |||

對於國防、勞軍之捐贈及對政府之捐贈。不受金額之限制 | 對於國防、勞軍之捐贈及對政府之捐贈。不受金額之限制 | ||

| - | + | |- | |

| - | 保險費 納稅義務人本人、配偶及直系親屬之人身保險勞健保險及軍、公、教保險之保險費。每人每年扣除數額以不超過24,000 | + | |寺廟點光明燈或安太歲等並非完全無償之捐贈性質,所以不適用列舉扣除的規定。另個人以購入之土地捐贈而未能提示土地取得成本確實證據,或土地係受贈或繼承取得者,依土地公告現值之16%計算。 |

| - | + | |- | |

| - | + | |保險費 | |

| - | 醫藥及生育費用 本人、配偶及受扶養親屬的醫藥費和生育費用 以公立醫院、公務人員或勞工保險特約醫療院所、全民健保醫院、診所和經財政部認定之會計紀錄完備醫院為限,有保險給付部分不得扣除 | + | |納稅義務人本人、配偶及直系親屬之人身保險勞健保險及軍、公、教保險之保險費。每人每年扣除數額以不超過24,000 元為限。但全民健康保險之保險費不受金額限制。 |

| - | 災害損失 本人、配偶及扶養親屬之財產遭受不可抗力之災害損失 受有保險賠償及救濟金部分不得扣除 | + | |被保險人與要保人在同一申報戶內,且以納稅義務人本人、配偶或「直系親屬」為限。 |

| - | + | |醫藥及生育費用 | |

| - | + | |- | |

| - | 房屋租金支出 凡納稅人及配偶與受扶養直系親屬在中華民國境內租屋供自用且非供營業或執行業務使用。每一申報戶每年在12 | + | |本人、配偶及受扶養親屬的醫藥費和生育費用 |

| - | + | |以公立醫院、公務人員或勞工保險特約醫療院所、全民健保醫院、診所和經財政部認定之會計紀錄完備醫院為限,有保險給付部分不得扣除 | |

| - | 政治獻金法規定 對政黨、政治團體及擬參選人之捐贈,惟對政黨的捐贈,若政黨得票率未達2%者不認定96 年度符合捐贈對象之之政黨為國民黨、民進黨、新黨及台聯黨等四黨。 每人對同一擬參選人每年捐贈總額不得超過10 萬元,且每一申報戶不得超過綜合所得總額20%為限,其金額並不得超過20 萬元 | + | |- |

| - | 候選人競選經費 候選人自選舉公告日至投票日後30 日內,支付之有關競選活動經費 以選罷法規定之最高限額內減除接受捐贈後之餘額為限 | + | |災害損失 |

| - | 依私立學校法之捐贈 透過財團法人私立學校興學基金會對私立學校捐贈 不得超過綜合所得總額50% | + | |本人、配偶及扶養親屬之財產遭受不可抗力之災害損失 |

| + | |受有保險賠償及救濟金部分不得扣除 | ||

| + | |- | ||

| + | |自用住宅購屋借款利息 | ||

| + | |本人、配偶或受扶養親屬已辦妥戶籍登記,且無出租或供營業使用,向金融機構借款購屋支付利息 | ||

| + | |支付之利息應先扣除儲蓄投資特別扣除額後,以其餘額申報扣除,每戶以一屋為限,且房屋為本人、配偶或受扶養親屬所有,每戶以30 萬元為限 | ||

| + | |- | ||

| + | |房屋租金支出 | ||

| + | |凡納稅人及配偶與受扶養直系親屬在中華民國境內租屋供自用且非供營業或執行業務使用。每一申報戶每年在12 萬元限額內,可列舉扣除 | ||

| + | |自用住宅購屋借款利息與房屋租金支出之列舉扣除,只能擇一適用 | ||

| + | |- | ||

| + | |政治獻金法規定 | ||

| + | |對政黨、政治團體及擬參選人之捐贈,惟對政黨的捐贈,若政黨得票率未達2%者不認定96 年度符合捐贈對象之之政黨為國民黨、民進黨、新黨及台聯黨等四黨。 | ||

| + | |每人對同一擬參選人每年捐贈總額不得超過10 萬元,且每一申報戶不得超過綜合所得總額20%為限,其金額並不得超過20 萬元 | ||

| + | |- | ||

| + | |候選人競選經費 | ||

| + | |候選人自選舉公告日至投票日後30 日內,支付之有關競選活動經費 | ||

| + | |以選罷法規定之最高限額內減除接受捐贈後之餘額為限 | ||

| + | |- | ||

| + | |依私立學校法之捐贈 | ||

| + | |透過財團法人私立學校興學基金會對私立學校捐贈 | ||

| + | |不得超過綜合所得總額50% | ||

| + | |} | ||

在2009年5月1日 (五) 10:37所做的修訂版本

高雄醫學大學e快報 第132期 會計室 專題

個人申報綜合所得稅注意事項

會計室主任 許芳益

一年一度之個人綜合所得稅報稅季節即將來到,雖然行政院會於今(98)年之3月5日通過財政部所提之「所得稅法」修正草案,將現行綜合所得稅最低三級稅率「百分之六、百分之十三及百分之二十一」,各調降一個百分點,惟此一修正草案完成修法後,預計於民國99年元月才會開始生效,亦即在民國100年申報民國99年度之綜合所得稅時才能適用。本文謹就今(98)年五月納稅義務人申報97年度之綜合所得稅時之應注意事項,提供給大家參考。

一、97年度綜合所得稅課稅級距及累進稅率如下:

由於綜合所得稅課稅級距之金額上次調整年度為86年度,而97年度依據行政院主計處發布95年11月至96年10月平均消費者物價指數為 105.24,與上次(86年度)調整所適用之物價指數95.65相較,上漲10.03%,因此各課稅級距金額均較96年度為高。97年度綜合所得稅課稅級距、累進稅率及速算公式如下表:

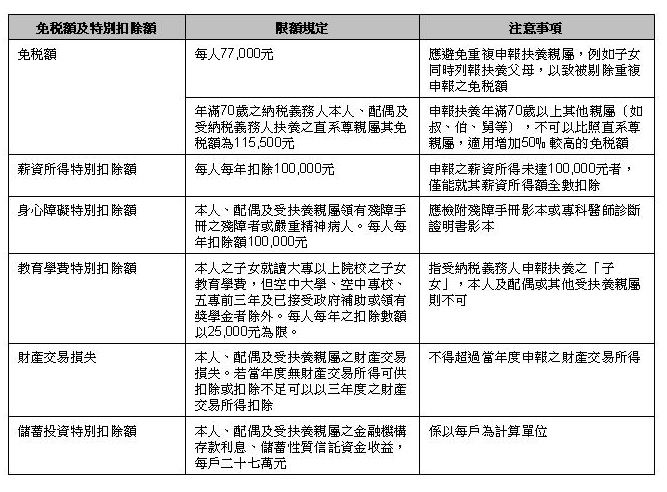

二、免稅額及特別扣除額

三、標準扣除額及列舉扣除額

另納稅義務可就標準扣除額或列舉扣除額,選擇其一扣除。若選擇舉標準扣除額,納稅義務人為單身者可扣除73,000元;有配偶者扣除146,000元。 惟納稅義務人以列舉扣除額的方式申報較有利時,可選擇列舉扣除額。惟需注意,若未辦理結算申報,或原申報採用標準扣除額,而業經稽徵機關核定應納稅額後,則不可再改適用列舉扣除額的方式。有關列舉扣除額應注意事項如下表:

| 項目 | 內容 | 注意事項 | |

| 捐贈 | 對於教育、文化、公益、慈善機構或團體之捐贈。總額不超過綜合所得總額20%。

對於國防、勞軍之捐贈及對政府之捐贈。不受金額之限制 | ||

| 寺廟點光明燈或安太歲等並非完全無償之捐贈性質,所以不適用列舉扣除的規定。另個人以購入之土地捐贈而未能提示土地取得成本確實證據,或土地係受贈或繼承取得者,依土地公告現值之16%計算。 | |||

| 保險費 | 納稅義務人本人、配偶及直系親屬之人身保險勞健保險及軍、公、教保險之保險費。每人每年扣除數額以不超過24,000 元為限。但全民健康保險之保險費不受金額限制。 | 被保險人與要保人在同一申報戶內,且以納稅義務人本人、配偶或「直系親屬」為限。 | 醫藥及生育費用 |

| 本人、配偶及受扶養親屬的醫藥費和生育費用 | 以公立醫院、公務人員或勞工保險特約醫療院所、全民健保醫院、診所和經財政部認定之會計紀錄完備醫院為限,有保險給付部分不得扣除 | ||

| 災害損失 | 本人、配偶及扶養親屬之財產遭受不可抗力之災害損失 | 受有保險賠償及救濟金部分不得扣除 | |

| 自用住宅購屋借款利息 | 本人、配偶或受扶養親屬已辦妥戶籍登記,且無出租或供營業使用,向金融機構借款購屋支付利息 | 支付之利息應先扣除儲蓄投資特別扣除額後,以其餘額申報扣除,每戶以一屋為限,且房屋為本人、配偶或受扶養親屬所有,每戶以30 萬元為限 | |

| 房屋租金支出 | 凡納稅人及配偶與受扶養直系親屬在中華民國境內租屋供自用且非供營業或執行業務使用。每一申報戶每年在12 萬元限額內,可列舉扣除 | 自用住宅購屋借款利息與房屋租金支出之列舉扣除,只能擇一適用 | |

| 政治獻金法規定 | 對政黨、政治團體及擬參選人之捐贈,惟對政黨的捐贈,若政黨得票率未達2%者不認定96 年度符合捐贈對象之之政黨為國民黨、民進黨、新黨及台聯黨等四黨。 | 每人對同一擬參選人每年捐贈總額不得超過10 萬元,且每一申報戶不得超過綜合所得總額20%為限,其金額並不得超過20 萬元 | |

| 候選人競選經費 | 候選人自選舉公告日至投票日後30 日內,支付之有關競選活動經費 | 以選罷法規定之最高限額內減除接受捐贈後之餘額為限 | |

| 依私立學校法之捐贈 | 透過財團法人私立學校興學基金會對私立學校捐贈 | 不得超過綜合所得總額50% |

四、其他注意事項

1.退職所得

另因為球經濟不景氣導致公司業務萎縮或獲利衰退,致公司縮減員工編制。納稅義務人去年若因自公司退休或資遣所領取的退休金、資遣費、退職金、離職金及終身俸等均屬退職所得之性質。退職所得額之計算方式如下:

‧一次領取總額在161,000元乘以退職服務年資之金額以下者,所得額為0。 ‧超過161,000元乘以退職服務年資之金額,未達322,000元乘以退職服務年資之金額部分,以其半數為所得額。超過322,000元乘以退職服務年資之金額部分,全數為所得額。 ‧分期領取退職所得者,以全年領取總額,減除697,000元後之餘額為所得額。 2.延期繳納稅款

財政部因國際金融海嘯造成經濟景氣低迷,為協助繳納綜合所得稅有困難的個人,特別頒訂綜合所得稅延期繳納稅款辦法。茲就相關規定分述如下:

(1)作業範圍:繳納期限為98年2月4日後之綜合所得稅補徵案件。 (2)適用對象:綜合所得稅納稅義務人或合併申報之配偶於97年9月1日至98年12月31日之期間內有下列情形之一者:1、 依就業保險法領取失業給付。2、 依就業保險法領取職業訓練生活津貼。3、 依內政部訂定「工作所得補助方案」領取工作所得補助金。4、 依內政部訂定「馬上關懷急難救助作業要點」領取關懷救助金。 (3)作業期間:自98年2月4日起至98年12月31日。 (4)申請期限及方式:申請延期繳納以1次為限,最長不得超過3個月;延期繳納之末日不得逾98年12月31日。 國稅局特別呼籲,只要綜合所得稅單繳納日期在98年2月4日以後,於稅單所載限繳期間內,檢附申請書及相關資料向戶籍所在地國稅局所屬分局、稽徵所或服務處提出申請延期繳納稅款,最長可延期3個月,惟不得超過98年12月31日止。 資料來源: 勤業眾信通訊、國稅局網站等。上述資料僅供參考,實際應以國稅局認定為準。